こういった疑問にお答えします。

どうもです、ちゃんやまです。

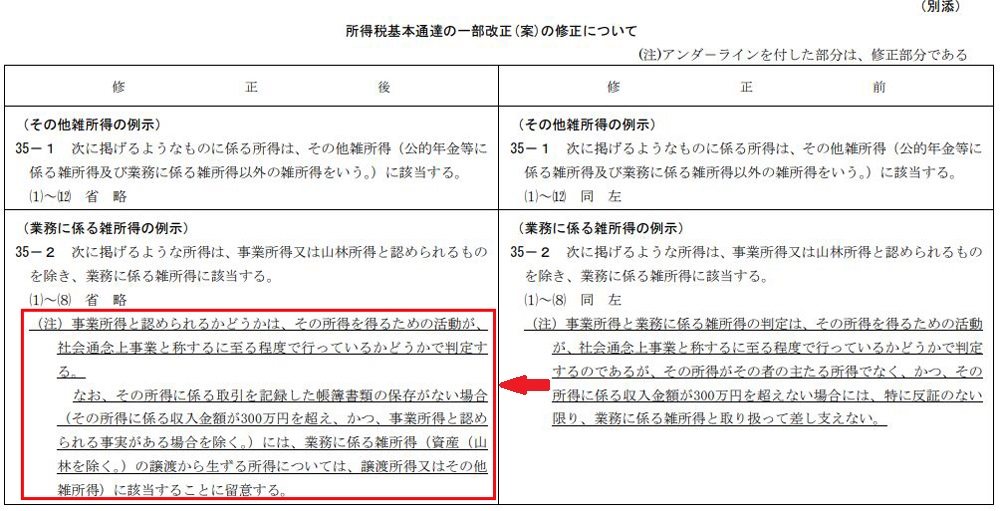

2022年8月に、国税庁がとんでもない発表をしたことを覚えているでしょうか。

それは「副業収入が年間300万円以下は雑所得」であるという内容のものです。

所得ではなく、収入であるというところがポイントで、せどり物販をやってる人なら収入=売上ということになります(月商〇〇みたいなやつです)。

しかしこの問題、いまいち分からない人も多いのではないかと思います。

それは、そもそも雑所得になるとどういう影響があるのか、という点です。

国税庁の発表のあと、7000通を超える意見があり、この改正案は政府が推し進める副業推奨と相反するのではないとの声が高まったため、内容が修正されましたが、修正後の内容もしっかりと確認しておかないと、ちょっと難しいものになっています。

そこで本記事は、国税庁の発表したことで具体的にどのような影響があるのか、また該当する人はどのように対策すればいいのかを解説します。

国税庁が副業収入が年間300万円以下は雑所得と発表!せどり物販への影響は?

ここからは、雑所得になった場合のデメリットやメリット、該当する人ができる対策、またせどり転売に関連したケースなどを解説していきます。

一見難しい問題にも見えますが、しっかり読んでいけば理解できると思いますので、該当しそうな人はぜひ参考にしてみてください。

影響を受ける人

まず、どのような人が影響を受けるのかを知っておきましょう。

影響があるのは以下に該当する人です。

- 会社員など本業収入がある人で副業をしている人

- 副業の収入(売上)が年間300万円以下の人

シンプルにこのような人が影響を受けます。

せどり・物販関連で、特に気をつけるべき副業の内容は後で触れますが、上記に該当する人は対策が必要になってきますので、しっかり知っておきましょう。

雑所得のデメリット

そもそも雑所得になることでどんな影響があるのかを知っておく必要があります。

雑所得とは

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

引用元:国税庁

のことを指しますが、このうち事業所得に関して、年間収入300万円以下は事業所得ではなく雑所得とすると発表したわけです。

では、そもそも事業所得から雑所得に変わると何が起こるのか。

青色申告ができない

事業所得である場合は、青色申告することで、青色申告特別控除(e-taxを使うことで最高65万円)や青色事業専従者給与、貸倒引当金、純損失の繰り越しや繰り戻しができますが、雑所得になるとこれらが一切できなくなります。

一番手痛いのは、青色申告特別控除でしょう。

最高65万円の控除があることで大きな節税になっていますので、これができないとなるとかなりの痛手となります。

また、専従者給与も痛いですね。

配偶者を専従者として雇用し、給与を支払うことで大きな節税対策になりますので、これも使えないのは痛手です。

給与所得との損益通算ができない

副業収入が事業所得の場合、副業で赤字が発生した場合、本業である給与所得と相殺することで、所得税や住民税を節税するというサラリーマンの裏ワザ的な方法があるのですが、それが雑所得となると損益通算ができなくなるので、節税ワザとして使うことができなくなります。

これはかなりの痛手ですが、事業の実態が殆どないのに大きな経費を計上し、その損失を給与所得と相殺するという、法律を悪用する者が相次いだため、国税庁が動いたということが背景にあったようです。

支払う税金が高くなる

雑所得の場合、白色申告となり、青色申告特別控除などが使えませんので、その分支払う所得税が増えます。

また給与所得との損益通算ができないことから、赤字だった場合でも繰り越しができなくなりますので、実質払う税金が増えます。

雑所得のメリット

対策の解説をする前に、雑所得になることでメリットはないか書いておきます。

考えられるメリットとしては、雑所得=副業ではないため、会社側からすると屁理屈のように映るかもしれませんが、堂々と雑所得を得ることはできるようになる可能性があります。

もうひとつは、雑所得になると青色申告ではなく白色申告となるため、帳簿保存の必要もなく確定申告が楽になるというメリットがあります。

もちろん、青色申告よりも払う税金が高くなるデメリットがありますので、その辺の計算はご自身でしっかりしておきましょう。

今からできる対策は

では、今からでもできる対策はないのか。

実は3つあります。

冒頭でも書いたように、今回の国税庁の発表を受け、7000通を超える意見や懸念の声があがったため国税庁も内容を修正してきました。

そこをしっかりと押さえておけば、対策することは可能です。

対策法①:帳簿類を残す

国税庁は、基本的には売上300万円以下は雑収入とするとしたものの、事業に関わる帳簿や関連書類(請求書や領収書など)を保存することで事業所得と認められる可能性が高くなります。

しかしそれだけでは、本来国税庁がやりたかった法律を悪用した節税方法を封じ込めることができないため、以下の場合には事業所得として認められず、雑所得となる可能性が高くなります。

①副業収入額が少ない場合

副業収入が主たる収入(給与収入)に対して10%未満の場合には、雑収入となる可能性があります。

例:給与収入(年収)600万円、副業収入30万円

この場合、事業所得として認められない可能性がある。

②所得を得るための活動内容が継続的な営利目的ではない

こちらに記載のとおり「社会通念上事業と称するに至る程度」であることが必要になります。

社会通念上の事業とは

- 営利目的である

- 対価を得ている

- 継続している

- 自己の危険と計算において遂行している

- 本人の精神的、肉体的労務がある

- 人的・物的設備がある

- 事業収入が本人の職業・経験・社会的地位と関係がある

以上の特性をもったものと考えられており、これを判断材料として該当すると国税庁に認められなければ事業所得として認めてもらえません。

そのため、帳簿類を残していたとしても、国税庁に認めてもらう必要が最終的にはあるということなので、あくまで「可能性」としています。

そもそも帳簿類が残っていない場合は、雑所得となります。

対策法①をまとめると、所得を得るための活動を継続的に行うことが最低限必要ということになりますので、Freeeなどの会計ソフトを使ってしっかりと収支を記録することが、事業所得として認めてもらうための第一歩となります。

対策法②:副業売上を300万円以上にする

国税庁の改正案では、売上が300万円以下の場合は帳簿類の保存を事業所得として認める要件にしていますが、「収入が300万円を超え、かつ、事業所得と認められる事実がある場合を除く」との記載がありますので、単純に売上を300万円以上にすれば事業所得として認めてもらえる可能性は高くなります。

対策法③:開業届を出す

営利目的とか継続性とか、いちいち国税庁に認めてもらうのが面倒な人は、開業届を出して個人事業主になるのが最も正攻法になります。

開業届を出せば、それは副業ではなく2本目の本業になりますので、副業売上300万円問題はなにもなくなります。

気をつけないといけない人

本ブログは基本的に、せどり・物販をしている人を対象に記事を書いておりますので、最後に気をつけるべき人について解説します。

昨年夏に国税庁が改正案を発表した、年間の副業売上300万円以下のケースですが、普通にせどりでガンガン稼いでる人は特に気にしなくてもいいですが、以下に該当する人はしっかりと対策する必要があります。

- メルカリで細々と転売をしているが年間で300万円の売上に達してない

- MNPをやってるが、月に25万円以下の収入があったりなかったりを12ヶ月継続している

- 買取屋流しをしているが年間で300万円の売上に達してない

とくに開業届を出していない人で、上記に該当する人はしっかりと対策しておきましょう。

帳簿をしっかりつけるということ

国税庁の改正案を見て感じたことは、白色申告でいいという人を除き、毎月帳簿をしっかりと付けることが大事ということです。

開業届を出さなくても事業はできますが、年間売上が300万円以下で事業所得として認めてもらうには、最低限帳簿類の保存が必要です。

ですので、そのための知識をしっかりと付けて、余計な税金を持っていかれないようにすることが大切です。

以下のコンテンツは、主にせどらー向けの税金と節税に関するもので、毎年の確定申告の役に立ちます。

今後しっかりと経理をやっていきたい、確定申告で余計な税金を取られたくない、得な生き方をしたいという方は是非参考にしてください。

まとめ

いかがでしたでしょうか。

税金や税制というのは、知らないと損することも多いですが、知っていればしっかりとした対策をすることができます。

規模が小さくとも、商売をしているのであれば税金から逃れることはできません。

国税庁のやることがたとえ改悪だったとしても、しっかり知識武装して対応するようにしましょう。

知識は財産です。

賢くせどり物販に取り組んでいきましょう。

コメント